«Wir dachten, es sei anders.» Das sagen viele Ehepaare, die beim VZ VermögensZentrum abklären, wie sie ihre Finanzen besser organisieren können. Besonders verbreitet sind die folgenden Irrtümer:

«Wir bekommen zwei volle AHV-Renten»

Nein, Ehepaare bekommen höchstens das 1,5-Fache der maximalen Einzelrente. Sobald der zweite Partner in Pension geht, werden die Renten plafoniert: Einkommen und Gutschriften werden gesplittet und je zur Hälfte gutgeschrieben. Darum ist es sinnvoll, die Rente schon mit 55 von der AHV berechnen zu lassen, um möglichst genau zu wissen, wie viel man erwarten kann.

«Unter dem Strich zahlen wir weniger Steuern»

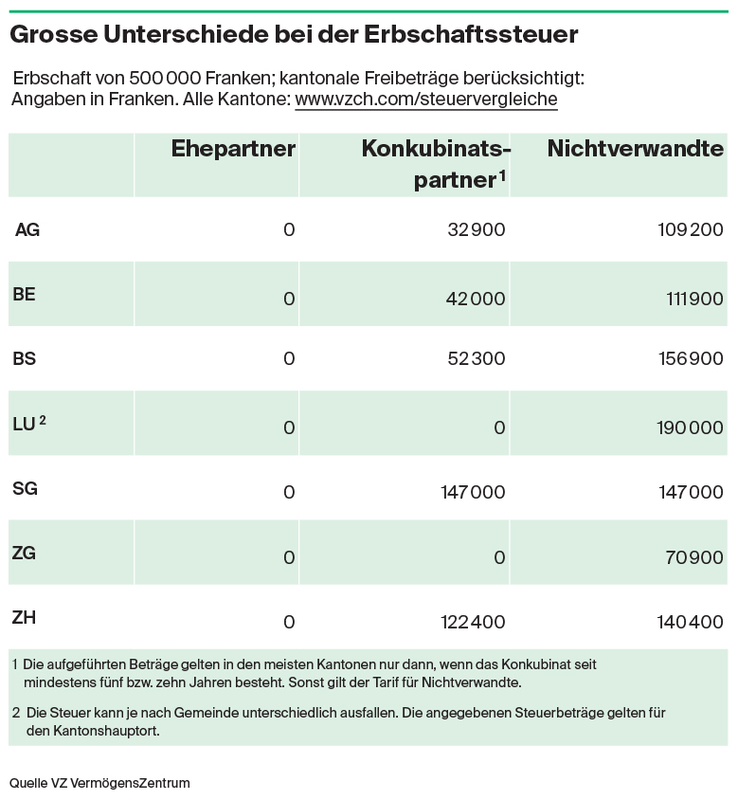

Nein, je nach Kanton bezahlen Ehepaare deutlich höhere Einkommens- und Vermögenssteuern. Besonders hart trifft es gutverdienende Paare mit ähnlich hohen Einkommen. Handkehrum zahlen Verheiratete dank des günstigeren Ehegattentarifs weniger Steuern, wenn sie ihre Ersparnisse aus der Säule 3a und der Pensionskasse auszahlen lassen. Am meisten profitieren Verheiratete bei der Erbschafts- und Schenkungssteuer – sie sind in der ganzen Schweiz davon befreit. Unverheiratete zahlen hingegen in den meisten Kantonen recht hohe Steuern (siehe Tabelle).

«Falls etwas passiert, entscheiden wir alleine»

So einfach ist es nicht. Wer keinen Vorsorgeauftrag aufsetzt, überlässt es der Kindes- und Erwachsenenschutzbehörde (KESB) zu entscheiden, wer die geschäftlichen und persönlichen Belange für einen regeln soll, wenn man nicht mehr urteilsfähig ist. Ehepaare sollten sich darum mit einem Vorsorgeauftrag gegenseitig absichern, wenn sie wichtige Entscheidungen nicht den Behörden überlassen wollen.

«Wenn mein Partner stirbt, erbe ich alles»

Falsch: Ohne passende Regelung bekommen der überlebende Partner und die Kinder je die Hälfte des Nachlasses. Oft ist es besser, wenn die Kinder erst erben, wenn auch der zweite Elternteil stirbt – gerade dann, wenn ein Eigenheim im Spiel ist. Ohne Regelung kann es zu Problemen mit dem Haus kommen. Denn dem überlebenden Elternteil könnte das Geld fehlen, um die Kinder auszuzahlen.

Darum sollten sich Ehepaare bestmöglich absichern – etwa mit einer Meistbegünstigung. Dabei weisen sich die Ehepartner in einem Ehevertrag die ganze Errungenschaft zu. Das ist der Teil des Vermögens, den sie während der Ehe gemeinsam aufgebaut haben – meistens auch das Eigenheim. Indem sie ihre Kinder in einem Testament auf den gesetzlichen Pflichtteil setzen, verringern sie deren Anspruch weiter. Die Pflichtteile kann man nur umgehen, wenn Kinder in einem Erbvertrag auf ihren Anspruch verzichten.

Ehepaare können sich gegenseitig auch die Nutzniessung am gesetzlichen Erbanteil der Kinder zuteilen. Das heisst: Sie weisen das Eigenheim ganz oder teilweise ihren Kindern zu und sichern sich das Recht, ein Leben lang darin zu wohnen. Der Ehepartner kann das Haus auch vermieten, um mit den Einnahmen den Lebensunterhalt zu decken. Verkaufen darf er es aber nicht. Und wenn er umbauen oder renovieren möchte, braucht er die Zustimmung der Kinder.